Financial update di settembre

UPDATE DI SETTEMBRE

Nelle ultime settimane abbiamo assistito ad interessanti sviluppi sul mercato del debito financials.

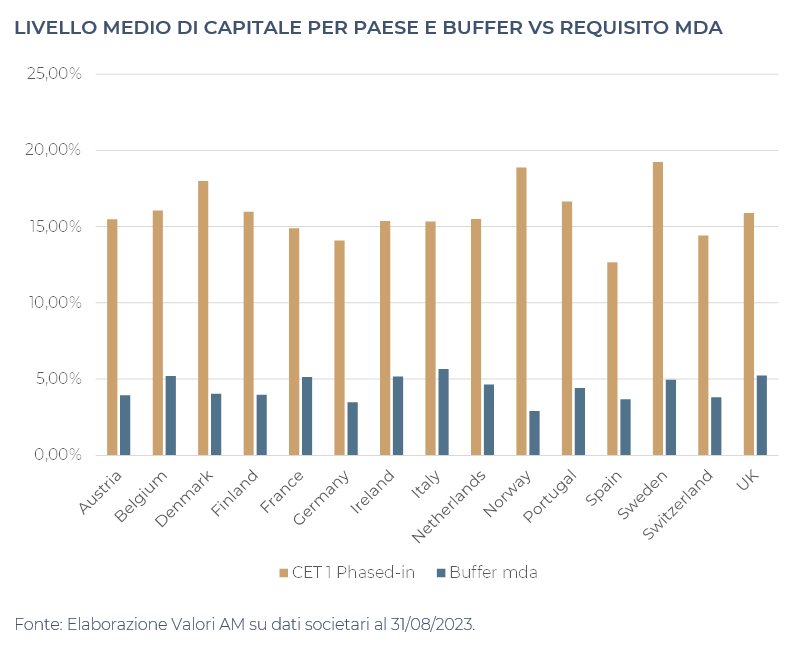

La stagione delle trimestrali ha complessivamente confermato la salute del sistema bancario europeo, tanto in termini di profittabilità che di fondamentali (sia in ottica asset quality che in relazione alla dotazione di capitale regolamentare). Il margine di interesse in media cresce del 30% circa rispetto all’anno precedente, il costo del credito è rimasto ancorato ai livelli degli ultimi trimestri e il capitale continua a beneficiare della capacità organica di generare utili, al tempo stesso offrendo ritorni attraenti agli azionisti (nel trimestre il RoE ha toccato un dato medio del 12%, con punte del 14.7% in Italia e del 13% in Spagna).

A livello di sistema, secondo i nostri calcoli, la media del CET1 è superiore al 15% con un cuscinetto di capitale rispetto ai requisiti regolamentari di 470 bps.

Sul fronte normativo, alcuni Paesi europei hanno annunciato nuove tasse sugli utili bancari, per cercare di trasferire parte del beneficio dell’aumento dei tassi dalle banche alla collettività, dato che la remunerazione dei depositi resta molto bassa. L’Italia è stato l’ultimo paese ad unirsi al gruppo dei governi che in vario modo sta imponendo tasse alle banche (Regno Unito, Spagna, Paesi Bassi), con una tassa del 40% sulla crescita annuale del margine d’interesse che supera la soglia dell’8%: una misura dai contorni non totalmente definiti e che ha inizialmente indebolito la market confidence sul mercato equity ma senza impatti rilevanti sul mercato fixed income.

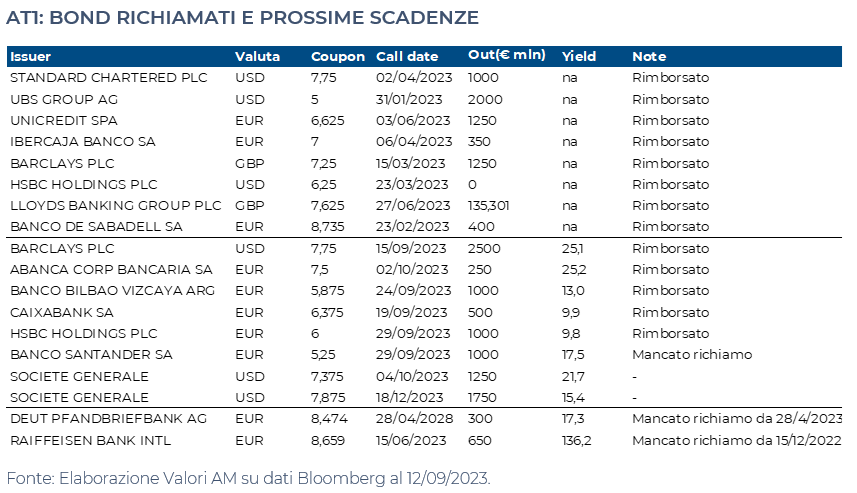

L’attività sul mercato primario, dopo la consueta pausa estiva, ha confermato l’interesse degli investitori per l’asset class degli Additional Tier 1, con $5.2bn circa di nuove emissioni da parte di emittenti sistemici come BBVA, ERSTE, INTESA, KBC, BNP e cedole particolarmente interessanti (media superiore all’8%).

Il mercato AT1 ha visto inoltre numerosi emittenti procedere con il rimborso degli AT1 alla prima data di call in questi mesi (Barclays, Abanca, BBVA, Caixa, HSBC), tranne Santander e Zürcher Kantonalbank.

Su Santander, evidenziamo come non si tratti certo di una novità, dato che era già accaduto a marzo 2019 quando l’emittente aveva optato per il mancato richiamato di un bond AT1 (cedola 6,25%), sorprendendo il mercato con tale decisione (dato che la banca sembrava avesse finanziato il rimborso tramite l’emissione di un nuovo AT1 da $1.2bn il mese precedente). La cedola fu ricalcolata al 5,481% e il bond, con call esercitabile trimestralmente, venne richiamato nel marzo 2020.

Questa volta, a differenza del passato, il mercato non ha reagito negativamente alla notizia: la cedola del bond passerà da 5,25% a 8.20% (alle attuali condizioni di mercato) e la call trimestrale lascia all’emittente l’opzionalità circa un possibile richiamo nei prossimi mesi.

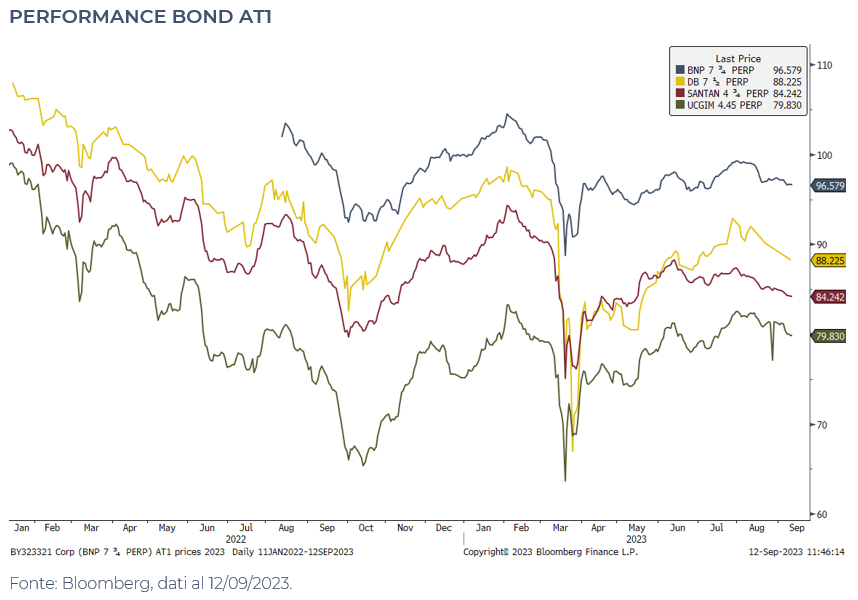

Non vediamo quindi effetti di lungo periodo sui livelli di prezzo degli altri AT1 di Santander o più in generale sul mercato degli AT1 derivante da questa notizia. Al contrario, il flusso sul primario, la buona serie di richiami sul mercato AT1 o le offerte di riacquisto lanciate in concomitanza con nuove emissioni (come nel caso di Intesa), hanno migliorato il sentiment di mercato. In termini valutativi, gli AT1 trattano a sconto rispetto al mercato corporate High Yield e come evidenziato dal grafico sottostante molti strumenti non hanno ancora recuperato totalmente il drawdown dello scorso marzo.